Introduction

La loi anti-fraude TVA est une mesure réglementaire qui vise à protéger les entreprises et à rétablir l’équité fiscale. Cette loi est mise en place pour lutter contre la fraude à la taxe sur la valeur ajoutée (TVA), qui représente une perte considérable pour l’économie nationale. En adoptant des mesures strictes et des contrôles renforcés, cette loi a pour objectif de dissuader et de punir les actes de fraude fiscale, tout en favorisant un environnement commercial équitable.

Qu’est-ce que la fraude à la TVA?

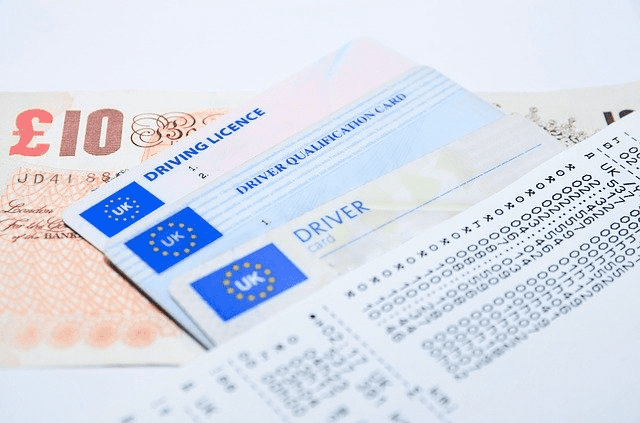

La fraude à la TVA fait référence à toute pratique abusive visant à éviter ou à contourner le paiement de cette taxe. Elle peut prendre différentes formes, telles que la déclaration incorrecte des montants facturés, la création de sociétés fictives ou l’utilisation de fausses factures. Ces pratiques illégales permettent aux fraudeurs de réduire artificiellement leurs obligations fiscales, ce qui représente une perte importante pour les finances publiques.

Impact de la fraude à la TVA

La fraude à la TVA a un impact significatif sur l’économie et la société dans son ensemble. Elle prive l’État de revenus fiscaux importants, qui pourraient être utilisés pour financer des programmes sociaux, des services publics et des investissements. De plus, elle crée une concurrence déloyale entre les entreprises, car les fraudeurs peuvent proposer des prix plus bas en évitant le paiement de la TVA. Cela peut entraîner une distorsion du marché et des conséquences néfastes pour les entreprises honnêtes.

La loi anti-fraude TVA

La loi anti-fraude TVA a été adoptée pour lutter contre ce fléau et renforcer le système fiscal français. Elle comprend une série de mesures destinées à prévenir, détecter et punir la fraude à la TVA. Parmi les principales dispositions de cette loi, on peut citer :

1. Renforcement des contrôles fiscaux

La loi prévoit un renforcement des contrôles fiscaux pour détecter les cas de fraude à la TVA. Les autorités fiscales auront des pouvoirs accrus pour mener des enquêtes approfondies sur les entreprises soupçonnées de fraude. Cela inclut la possibilité d’accéder aux données comptables des entreprises et de vérifier la cohérence des déclarations de TVA.

2. Sanctions plus sévères

La loi prévoit également des sanctions plus sévères pour les fraudeurs de TVA. Les peines encourues pour fraude fiscale peuvent aller jusqu’à des amendes importantes et des peines d’emprisonnement. De plus, les fraudeurs peuvent être tenus de rembourser les montants fraudés, majorés des intérêts et des pénalités.

3. Obligations de transparence

La loi impose aux entreprises de respecter des obligations de transparence accrues en matière de TVA. Cela inclut la conservation et la communication de certaines informations, telles que les factures et les registres comptables, pour permettre aux autorités fiscales de contrôler la conformité des déclarations de TVA.

4. Coopération internationale

La loi encourage également la coopération internationale dans la lutte contre la fraude à la TVA. La France collabore avec d’autres pays et participe à des échanges d’informations pour identifier les schémas de fraude transfrontalière et prendre des mesures appropriées.

Conclusion

La loi anti-fraude TVA joue un rôle essentiel dans la protection des entreprises et le rétablissement de l’équité fiscale. En renforçant les contrôles fiscaux, en imposant des sanctions plus sévères, en établissant des obligations de transparence et en favorisant la coopération internationale, cette loi contribue à lutter contre la fraude à la TVA et à préserver l’intégrité du système fiscal français. L’application rigoureuse de cette loi est essentielle pour garantir un environnement commercial équitable et préserver les finances publiques.

FAQ

Q: Quelles sont les conséquences de la fraude à la TVA pour les entreprises?

R: La fraude à la TVA crée une concurrence déloyale entre les entreprises, car les fraudeurs peuvent proposer des prix plus bas en évitant le paiement de la TVA. Cela peut entraîner des pertes financières pour les entreprises honnêtes et une distorsion du marché.

Q: Comment la loi anti-fraude TVA combat-elle la fraude fiscale?

R: La loi anti-fraude TVA renforce les contrôles fiscaux, prévoit des sanctions plus sévères, impose des obligations de transparence accrues et encourage la coopération internationale. Ces mesures combinées visent à prévenir, détecter et punir la fraude à la TVA.

Q: Quelles sont les peines encourues en cas de fraude à la TVA?

R: Les fraudeurs de TVA encourent des amendes importantes, des peines d’emprisonnement et peuvent être tenus de rembourser les montants fraudés, majorés des intérêts et des pénalités.